Introducción

La previsión es una de las funciones financieras fundamentales, un sistema financiero puede tomar diversas formas. No obstante es esencial que éste tenga en cuenta las fortalezas y debilidades de la empresa. Por ejemplo, la empresa que prevé tener un incremento en sus ventas, ¿está en condiciones de soportar el impacto financiero de este aumento? ¿Por otro lado, su endeudamiento es provechoso? ¿Los banqueros que deben tomar decisiones en el otorgamiento de créditos a las empresas, cómo pueden sustentar sus decisiones?

El objetivo de este trabajo, es exponer las ventajas y aplicaciones del análisis de los estados financieros con los ratios o índices. Estos índices utilizan en su análisis dos estados financieros importantes: el Balance General y el Estado de Ganancias y Pérdidas, en los que están registrados los movimientos económicos y financieros de la empresa. Casi siempre son preparados, al final del periodo de operaciones y en los cuales se evalúa la capacidad de la empresa para generar flujos favorables según la recopilación de los datos contables derivados de los hechos económicos.

Para explicar muestro esquema, utilizaremos como modelo los estados financieros de la Empresa DISTRIBUIDORA MAYORISTA DE FERTILIZANTES Y PRODUCTOS QUIMICOS DEL PERU DISTMAFERQUI SAC., en el periodo 2003 - 2004. Para la aplicación de los ratios operamos con las cifras del ejercicio 2004 y cuando necesitemos promediar operamos con las cifras del año 2003 y 2004.

Al final del capítulo insertamos un cuadro de la evolución de los indicadores en el período del 2003 al 2004 y la Matriz de Rentabilidad de los Capitales Invertidos DU-PONT. En la presente obra empleamos los términos Capital Social o Patrimonio como sinónimos.

Matemáticamente, un ratio es una razón, es decir, la relación entre dos números. Son un conjunto de índices, resultado de relacionar dos cuentas del Balance o del estado de Ganancias y Pérdidas. Los ratios proveen información que permite tomar decisiones acertadas a quienes estén interesados en la empresa, sean éstos sus dueños, banqueros, asesores, capacitadores, el gobierno, etc. Por ejemplo, si comparamos el activo corriente con el pasivo corriente, sabremos cuál es la capacidad de pago de la empresa y si es suficiente para responder por las obligaciones contraídas con terceros.

Sirven para determinar la magnitud y dirección de los cambios sufridos en la empresa durante un periodo de tiempo. Fundamentalmente los ratios están divididos en 4 grandes grupos:

2.1. Índices de liquidez. Evalúan la capacidad de la empresa para atender sus compromisos de corto plazo.

2.2. Índices de Gestión o actividad. Miden la utilización del activo y comparan la cifra de ventas con el activo total, el inmovilizado material, el activo circulante o elementos que los integren.

2.3. Índices de Solvencia, endeudamiento o apalancamiento. Ratios que relacionan recursos y compromisos.

2.4. Índices de Rentabilidad. Miden la capacidad de la empresa para generar riqueza (rentabilidad económica y financiera).

Periodo

de conversión

Número

de días en que las cuentas por pagar están pendientes

Periodo promedio de cobro

Periodo promedio = saldo en

cuentas por cobrar

De cobro ( ventas al

crédito*1.23)365

Las ventas netas diarias a crédito (1) se obtiene al

dividir las ventas a crédito netas por 365 dias

(1) Se

trabaja con el supuesto de que todas las ventas son hechas a crédito, debido a

que no conocemos los datos específicos de cuentas ventas fueron a crédito, al

ser analista externo.

Además, la enorme mayoría de las empresas

vende a crédito la casi totalidad de sus productos.

Periodo de conversión

Una

herramienta muy común, utilizada por los Funcionarios de Negocios de las

Entidades Crediticias, para evaluar las necesidades de liquidez de los

potenciales prestatarios, es el Ciclo de Conversión de Efectivo (CCE)

del negocio.

El

ciclo de conversión de efectivo del negocio se compone de tres elementos:

- Días promedio de inventario (DPI)

- Días promedio de cobranzas (DPC)

- Días promedio de pago (DPP)

Su

fórmula es la siguiente:

CCE = DPI + DPC – DPP (1)

La

interpretación es como sigue: Si los Días Promedio de Inventario (DPI) y los

Días Promedio de Cobranza (DPC) superan los Días Promedio de Pago (DPP), la

empresa tendrá ciclo de conversión de efectivo (CCE).

Dicho

de otra manera, sí los días de crédito que se recibe de proveedores (DPP) son

insuficientes para financiar el crédito que se otorga a clientes (DPC) y los

días que se mantiene la mercadería en almacenes (DPI), la empresa tendrá ciclo

de conversión de efectivo (CCE). Sí es así, requerirá de préstamo para

capital de trabajo, a menos que financie sus necesidades con recursos

propios, es decir, con patrimonio (capital y resultados acumulados).

Ejemplo:

Se

tiene el caso de una empresa que registra la siguiente información:

Días

promedio de inventario (DPI) : 60 días

Días

promedio de cobranzas (DPC) : 40 días

Días

promedio de pago (DPP) : 45 días

Aplicando

la fórmula (1):

CCE = 60 días + 40 días – 45 días = 55 días

Es

decir, la empresa genera un Ciclo de de Conversión de Efectivo (CCE) de 55

días, los cuales tiene que financiar de alguna manera: con recursos propios

(patrimonio) o con recursos de Entidades de Crédito.

Ahora,

el siguiente paso es convertir los 55 días en unidades monetarias, para

ello vamos a complementar el ejemplo con la siguiente información:

Ventas

Anuales = $.10’000,000 (100% al crédito)

Costo

de Ventas = 75% de las ventas

Compras

al crédito = 65% del costo de ventas

Reemplazando

datos:

Inventario

= ($.10’000,000 x 0.75) x (60/360) = $.1’250,000

+

Cuentas por cobrar = ($.10’000,000) x (40/360) = $.1’111,111

-

Cuentas por pagar = ($.10’000,000x0.75x0.65) x (45/360) = $. 609,375

=

RECURSOS NECESARIOS = $.1’751,736

Por lo

que, los 55 días de su Ciclo de Conversión de Efectivo (CCE) serán equivalentes

a una necesidad de financiamiento de $.1’751,736.

Explicación:

Inventario.- Sí el costo de venta de

la mercadería es el 75% de las ventas, entonces, el costo de venta será de:

$.7’500,000 ($.10’000,000 x 0.75). Sin embargo, éste costo corresponde a la

mercadería comprada durante todo el año. Por otro lado, se conoce que los días

promedio de inventarios son de 60 días, por lo que la mercadería rota 6 veces

al año (360/60). Es decir, la compra de $.7’500,000 se efectúa en seis armadas,

una cada 60 días, de $.1’250,000 cada armada.

Cuentas

por cobrar.- Los

días promedio de cobranza son de 35 días. Es decir, durante el año se efectúan

9 cobranzas (360/35). Por otra parte, sí las ventas son totalmente al crédito,

los $.10’000,000 se cobrarán en 9 armadas, cada una de $.1’111,111.

Cuentas

por pagar.- Los

días promedio de pago son de 40 días. Es decir, durante el año se efectúan 8

pagos (360/45). Por otra parte, se conoce que sólo el 65% es comprado al

crédito, por lo que, las compras al crédito serán: $.4’875,000 ($.10’000,000 x

0.75 x 0.65), distribuidos en 8 armadas, cada una de $.609,375.

Numero de días en que las cuentas

por pagar están pendientes

Mide las

rotaciones de las cuentas por cobrar y se utiliza para evaluar las condiciones

de pago que la empresa concede a sus clientes. Mide el número promedio de veces

al año que se cobran las cuentas a clientes, es decir, la frecuencia de

recuperación de las cuentas por cobrar.

A mayor

rotación de clientes resulta más beneficioso para la empresa, pues obtiene

ingresos recurrentes de sus clientes y no puntuales en el año. El nivel óptimo

de la rotación de clientes se encuentra entre 6 y 12 veces al año.

Ciclo

económico

Mide el periodo transcurrido desde el momento en que se

efectúa la venta hasta el momento en que se cobra el efectivo a los clientes.

Además, indica la eficiencia de la empresa para cobrar

sus ventas y refleja la política real de crédito de la empresa con respecto a

su industria.

Un periodo de cobranza sustancialmente mas largo que

cualquier estándar ocupado de comparación puede indicar problemas en la

administración de créditos, lo que implica un incremento del capital atado a

este activo.

Por otro lado, un periodo de cobranza significativamente

mas corto que lo normal puede ser que se están perdiendo ventas lucrativas de

aquellos clientes que son mas lentos en pagar.

El periodo promedio de cobro primero para evaluar

adecuadamente la inversión en cuentas por cobrar, el indicador usado debe

complementarse con otras informaciones, tales debe complementarse con otras

informaciones, tales como:

Tipo de clientes que se tiene, morosidad, nivel de

inflación, descomponer su cartera por fechas de vencimiento y tener en cuenta

la estacionalidad en las ventas ya que los saldos de cuentas por cobrar pueden

no reflejar la situación típica cuando las ventas son estacionales.

DIAS

PARA VENDER INVENTARIOS + NUMERO DE DIAS PARA cobrar – días para pagar

Rentabilidad

os

indicadores de rendimiento, denominados también de rentabilidad o lucratividad,

sirven para medir la efectividad de la administración de la empresa para

controlar los costos y gastos y, de esta manera, convertir las ventas en

utilidades.

Desde el

punto de vista del inversionista, lo más importante de utilizar estos

indicadores es analizar la manera como se produce el retorno de los valores

invertidos en la empresa (rentabilidad del patrimonio y rentabilidad del activo

total).

4.1

Rentabilidad neta del activo (Dupont)

razón

muestra la capacidad del activo para producir utilidades, independientemente de

la forma como haya sido financiado, ya sea con deuda o patrimonio.

Si bien la rentabilidad neta del activo se puede obtener dividiendo la utilidad neta para el activo total, la variación presentada en su fórmula, conocida como “Sistema Dupont”1, permite relacionar la rentabilidad de ventas y la rotación del activo total, con lo que se puede identificar las áreas responsables del desempeño de la rentabilidad del activo.

En algunos

casos este indicador puede ser negativo debido a que para obtener las

utilidades netas, las utilidades del ejercicio se ven afectadas por la

conciliación tributaria, en la cuál, si existe un monto muy alto de gastos no

deducibles, el impuesto a la renta tendrá un valor elevado, el mismo que, al

sumarse con la participación de trabajadores puede ser incluso superior a la

utilidad del ejercicio.

4.2 Margen

Bruto

Este

índice permite conocer la rentabilidad de las ventas frente al costo de ventas

y la capacidad de la empresa para cubrir los gastos operativos y generar

utilidades antes de deducciones e impuestos.

En el caso

de las empresas industriales, el costo de ventas corresponde al costo de

producción más el de los inventarios de productos terminados. Por consiguiente,

el método que se utilice para valorar los diferentes inventarios (materias

primas, productos en proceso y productos terminados) puede incidir

significativamente sobre el costo de ventas y, por lo tanto, sobre el margen

bruto

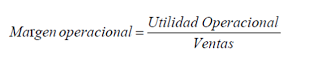

4.3 Margen

Operacional

La

utilidad operacional está influenciada no sólo por el costo de las ventas, sino

también por los gastos operacionales de administración y ventas. Los gastos

financieros, no deben considerarse como gastos operacionales, puesto que

teóricamente no son absolutamente necesarios para que la empresa pueda operar.

Una compañía podría desarrollar su actividad social sin incurrir en gastos

financieros, por ejemplo, cuando no incluye deuda en su financiamiento, o

cuando la deuda incluida no implica costo financiero por provenir de socios,

proveedores o gastos acumulados.

El margen

operacional tiene gran importancia dentro del estudio de la rentabilidad de una

empresa, puesto que indica si el negocio es o no lucrativo, en sí mismo,

independientemente de la forma como ha sido financiado.

Debido a

que la utilidad operacional es resultado de los ingresos operacionales menos el

costo de ventas y los gastos de administración y ventas, este índice puede

tomar valores negativos, ya que no se toman en cuenta los ingresos no

operacionales que pueden ser la principal fuente de ingresos que determine que

las empresas tengan utilidades, como en el caso de las empresas holding por

ejemplo.

4.4

Rentabilidad Neta de Ventas (Margen Neto)

Los

índices de rentabilidad de ventas muestran la utilidad de la empresa por cada

unidad de venta. Se debe tener especial cuidado al estudiar este indicador,

comparándolo con el margen operacional, para establecer si la utilidad procede

principalmente de la operación propia de la empresa, o de otros ingresos

diferentes. La inconveniencia de estos últimos se deriva del hecho que este

tipo de ingresos tienden a ser inestables o esporádicos y no reflejan la

rentabilidad propia del negocio. Puede suceder que una compañía reporte una

utilidad neta aceptable después de haber presentado pérdida operacional.

Entonces, si solamente se analizara el margen neto, las conclusiones serían

incompletas y erróneas.

4.5

Rentabilidad Operacional del Patrimonio

La

rentabilidad operacional del patrimonio permite identificar la rentabilidad que

le ofrece a los socios o accionistas el capital que han invertido en la

empresa, sin tomar en cuenta los gastos financieros ni de impuestos y

participación de trabajadores. Por tanto, para su análisis es importante tomar

en cuenta la diferencia que existe entre este indicador y el de rentabilidad

financiera, para conocer cuál es el impacto de los gastos financieros e

impuestos en la rentabilidad de los accionistas.

MARCO LAURA QUISPE

Este

índice también puede registrar valores negativos, por la misma razón que se

explica en el caso del margen operacional.

marc